川财证券有限责任公司孙灿近期对英杰电气进行研究并发布了研究报告《2022年三季报点评:业绩略超预期,光伏、半导体、充电桩多点开花》,本报告对英杰电气给出增持评级,当前股价为114.6元。

英杰电气(300820)

事件

英杰电气发布2022年三季度报告,2022年1-9月,公司实现营业收入7.72亿元,较上年同期增长63.6%;实现归属于上市公司股东的净利润2.08亿元,较上年同期增长71.62%。2022年第三季度实现营业收入3.2亿元,同比增长57.92%;实现归属于上市公司股东的净利润0.86亿元,同比增长76.73%。

点评

公司盈利能力稳中有升,光伏和半导体行业扩产逻辑兑现

2022年第三季度公司实现营业收入3.2亿元,同比增长57.92%;实现归母净利润0.86亿元,同比增长76.73%。公司业绩持续提升,主要是受益于上游光伏产业链景气扩产,硅片和硅料环节订单持续超预期,带动业绩增长迅速。2022年1-9月公司毛利率为39.2%,较上年同期下降2.97%;净利率为26.98%,较上年同期增长3.13%。2022年第三季度公司毛利率为38.79%,环比下降1.4%,主要系光伏电源产品订单增长迅速,带动光伏行业销售收入占比提升所致;净利率为26.97%,继续维持高位。总体看,公司盈利能力稳中向好,随着公司半导体电源业务收入放量和利润率提升,公司盈利能力有望进一步提升。

公司主营业务多点开花,高端电源进口替代空间广阔

公司光伏、半导体和充电桩业务多点开花,实现多个主营业务收入的全面增长。光伏电源方面,公司在多晶、单晶电源应用的基础上,同时涉足晶硅电池片生产设备电源应用领域,对光伏行业的覆盖面进一步加大,在电源国产化替代加速的背景下,未来市场前景良好。截止三季度末,公司光伏行业新增订单9.2亿元,同比增长33%,市场占有率常年保持在70%以上。半导体电源方面,2022年前三季度半导体行业新增订单1.7亿元,同比增长86%。随着中国半导体设备产业的蓬勃发展及相关电源产品的进口替代,公司电源产品在半导体等电子材料行业的应用空间广阔,公司作为半导体设备电源国产替代领军者有望充分受益。充电桩设备方面,2022年前三季度公司充电桩行业新增订单0.8亿元,同比增长458%,合同订单继续呈现国内、国外销售双向同比快速增长,得到了市场的充分认可。

盈利预测

我们预计公司2022-2024年,可实现营业收入12.90、17.95和22.57亿元,归属母公司净利润2.81、4.02和5.09亿元,总股本1.44亿股,对应EPS1.96、2.80和3.55元。2022年10月27日,股价115.1元,对应市值165.31亿元,2022-2024年PE约为59、41和32倍。

公司在功率控制电源领域的竞争优势显著,产品应用领域广泛,充分受益于光伏和半导体行业扩产逻辑,看好光伏、半导体电源进口替代空间,以及充电桩设备领域市场开拓潜力。随着光伏新技术和半导体设备公司进口替代加速,公司业绩有望维持高增长。综上所述,我们仍维持“增持”评级。

风险提示:原材料价格波动风险、下游需求不及预期、项目进度不及预期。

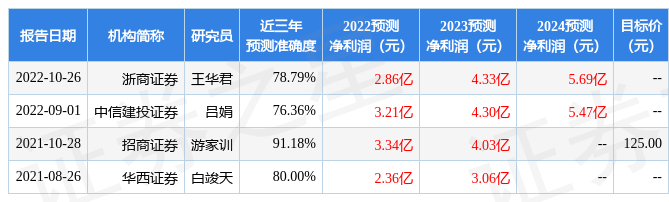

证券之星数据中心根据近三年发布的研报数据计算,招商证券(600999)游家训研究员团队对该股研究较为深入,近三年预测准确度均值高达91.18%,其预测2022年度归属净利润为盈利3.34亿,根据现价换算的预测PE为32.74。

最新盈利预测明细如下:

该股最近90天内共有6家机构给出评级,买入评级4家,增持评级1家;过去90天内机构目标均价为95.0。根据近五年财报数据,证券之星估值分析工具显示,英杰电气(300820)行业内竞争力的护城河良好,盈利能力良好,营收成长性良好。财务可能有隐忧,须重点关注的财务指标包括:货币资金/总资产率、应收账款/利润率、存货/营收率、存货/营收率增幅。该股好公司指标2.5星,好价格指标2星,综合指标2星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。